2023/11/08

相続対策基礎講座!〜あなたの『想い』をカタチに〜

CSアセット株式会社

土方 朋

2023/7/28

富裕層にとって有効な新NISA活用法

株式会社青山フィナンシャルサービス

大垣 和美

最近、退職金の運用相談が増えています。

主に、退職金運用に関心を持つきっかけは次のようなときではないでしょうか。

このようなきっかけでしっかりと計画せず始めてしまい、失敗してしまうことがあると感じます。

特に気をつけないといけないのは、運用をしたことが無い方が、退職金等で初めて投資を始めるケースです。この場合は投資経験が無い為に、勧められた商品を鵜呑みに投資をしてしまう傾向があります。

投資信託や年金保険などの運用商品が最近では、銀行や郵便局で積極的に販売されるようになりました。

従来、銀行のビジネスモデルは預金を集めて、集めた預金を企業や個人へ貸付して得られる、預金と貸付する資金との「利ざや収入」というものでした。

しかし、超低金利の環境では企業は銀行以外での資金調達方法が増えて来ていますし、個人向けの住宅ローンは低金利競争が激化しており、大きな利益は見込めません。また、国債で運用しても、マイナス金利下では大きな収益は見込めません。

一方で投資信託や保険(年金保険や外貨保険)を販売すると、販売手数料を受け取ることが出来ます。これは、住宅ローンや国債の運用よりはるかに収益獲得に確実性があり、有利なビジネスモデルではないでしょうか。

ここからは、実際に弊社で相談を受けた事例をご紹介いたします。

退職金が銀行に入金されたことで、担当者よりご提案があったそうです。退職金円定期預金と投資信託をセットで契約すると、当初の3ヵ月は7.0%の金利で運用できるというものです。「投資信託については、世界株に投資するものをお勧めされたのですが、どう思いますか?」という相談でした。

このケースでまず注意をしなくてはならないのは、定期預金の金利です。年率では、7.0%ですが「当初3ヵ月」のため、実質元本に対しては1.75%(7.0%×3ヵ月/12ヵ月)になってしまうからです。投資信託の購入時手数料が3.3%であれば差引マイナスです。

また、もっと重要なことは、その投資先がご自身のライフプランに合っているかどうかです。

弊社でまず、A様の老後のお考えをしっかりとお聞きし、ライフプランを作成しました。年金収入にゆとりがあり、10年程度は取り崩しにはならないものの、インフレ(2%を想定)を考慮すると将来に若干の不安が残りました。とはいえ、大きなリスクを取って増ややそうとしなくとも、仮に金融資産の半分を年率4%で運用ができれば、90歳以降も枯渇しないと想定されました。

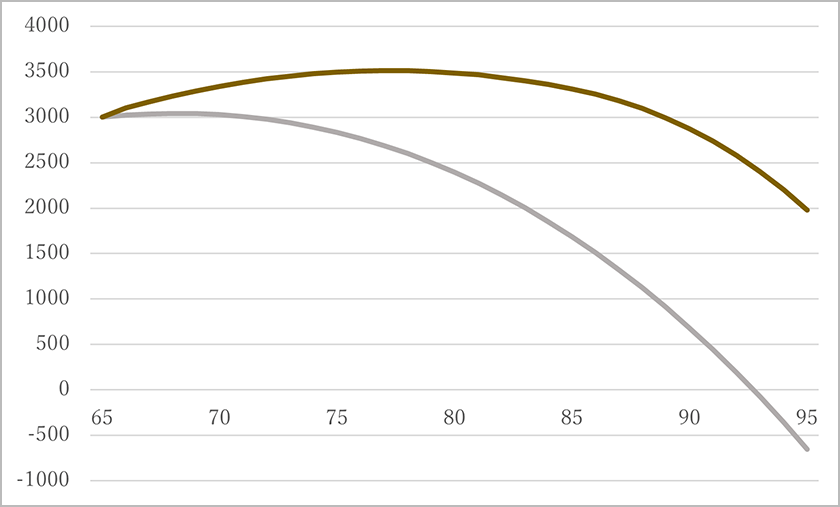

A様の金融資産シミュレーション(-運用しないケース ―金融資産の半分を4%にて運用したケース)

そこで、株式型の投資比率を抑えて、外国債券やREIT、その他の資産を組み入れた投資信託ポートフォリオをご提案させていただきました。また、A様はこれまで投資をした経験がないため、一括で投資をするのではなく、分割で定期購入することも検討していただきました。

「退職金が入ったため、銀行さんから米ドル建ての保険を勧められているけど、どうでしょうか?」

最近増えているご相談の1つに、米ドル建ての保険があります。

私は、資産運用を行うのであれば、基本的には保険は不向きだと考えています。もちろん一概には言えませんが、保険である以上は、保障にかかるコストが発生しているからです。また、そのコストが明確に開示されていないことも多く、金融庁も指摘しています。目的が「資産を殖やすこと」であれば、保険ではなく外国債券などを検討してみても良いのではないでしょうか。

実際に、B様の家族状況等をヒアリングしたところ、B様は独身で年金も多くは見込めず将来を不安視しておられました。また、過去にご両親より相続した資産を活用していきたいとのお考えをお持ちでした。そこで弊社で、将来のシミュレーション表を作成し、課題を共有させていただきました。

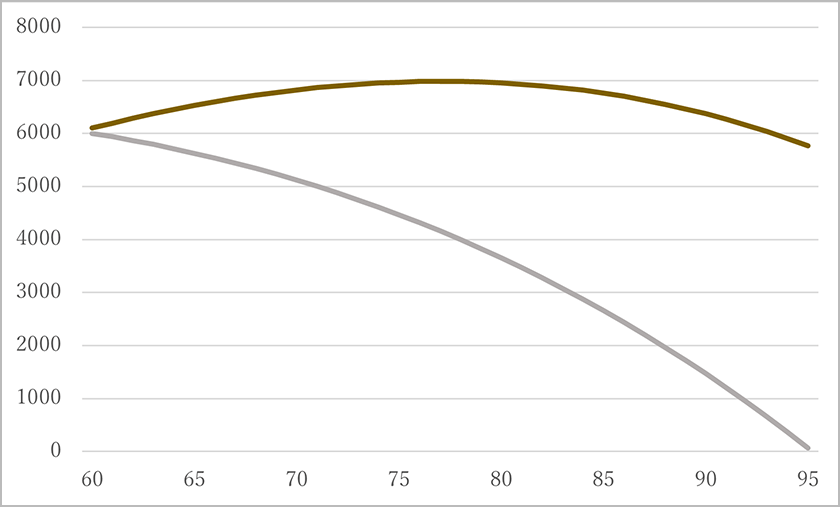

B様の金融資産シミュレーション(―運用しないケース、―外債、投信にて運用したケース)

B様は、資産を殖やすことよりも、今ある資産から利息など定期的な収入が必要と感じていらっしゃったため、米ドル建ての外国債券(平均利率4%を想定)と、将来的に円高になってしまった場合のリスクヘッジとして一部を投資信託ポートフォリオで保有されることをご提案しました。

このように、資産運用を考える際に、単に元本を増やすことを重視するのか、または定期収入が必要なのかによって、選択肢が大きく変わります。もちろん投資環境に合わせてそれらのバランスを考慮することも重要です。

一般的な事例ですが、外貨建て保険を、「見かけの利回りの良さ」もあって勧められるがままに契約したものの、後からデメリットがいくつかあることを知った。「そもそも保険である必要はなかった」などトラブルになるケースも少なくありません。特に保険契約は短期での解約をすると、大きく元本割れをすることもあるため、より慎重な検討が必要です。

これらのことは、商品ありきで選定してしまったがために、ご自身のライフプランや状況にあってなかった(ミスマッチしていた)ことが原因として起こっているように感じます。

弊社では、退職金運用を始める前に、まずはライフプランの検討をすることも大切だとお伝えしています。そうする事で資金の使い道により、解約する時期(出口)をイメージでき、投資した資産も出口に向けて準備ができるからです。

退職金は勤続年数が大きいほど受取予定の金額も大きくなります。また、勤続年数が多いほど退職所得控除も大きくなり、支払う税金も少なくて済むことも多いです。まとまった資金が入ってくると資産状況も変わって来ます。その際に、資産状況(預金、株式、投資信託)や負債状況(住宅ローン、カードローン)等を整理して、現状を把握しましょう。

退職後は収入が年金のみになることが多く、勤めていた時期よりも収入が減る傾向にあります。したがって、リタイア後の支出を大きく減らさない限りは、預貯金を取り崩していくことになることが一般的です。

そうすると退職金は老後の重要な生活資金となります。退職金と現在の資産状況を考慮して、将来必要な生活費はどのくらいか、それに対して年金収入や貯蓄がどの程度あり、資産を増やす必要があるかなど、予めシミュレーションをすることが肝要です。

人生100年時代と言われますが、年金生活を65歳から開始したとすると、100歳までは35年、平均余命の考え方でも約25年以上も年金生活が続きます。リタイア前よりも収入が減る状況では、資産の取り崩しとなることも多く、退職金は重要な生活資金となります。その退職金運用についても、そもそもどのくらいの期間で、いくらくらいの金額を運用することが出来るのか、そして、目標とする金額や利回りは?どれくらいのリスクまでなら許容できるのかなどの運用計画を踏まえて、商品選びを検討してみてはいかがでしょうか。そうすることで、購入後のミスマッチを大きく減らすことができると思います。

弊社では、運用プランを考える前にまずライフプランシミュレーション作成します。そして「運用をはじめる前の10項目」の検討事項をお客様と一緒に考えています。実際に退職金を運用する前にまずは上記のことをしっかりと検討してみてください。

(※)平均余命とは、ある年齢の人々があと何年生きられるかいう期待値のことで、厚生労働省の簡易生命表で知ることができます。最新(令和3年度)の簡易生命表では、男性は65歳だと19.85年、女性だと24.73年となります。これも今の平均余命なので、当然ですが、将来の平均余命は変わることがあります。

【著者】

シグマ株式会社

北 辰一郎

大学卒業後、大和証券に入社。 個人富裕層、法人顧客への資産運用設計コンサルタントに従事。営業表彰などを受賞。より地域に根差し、顧客本位な仕事をしたいと感じシグマ株式会社に入社。ファイナンシャルプランナーの上級資格である(CFP)を保有し、ライフプランに基づいた資産形成や資産運用のアドバイスはもちろんのこと相続や不動産など資産全般の相談に強みを持っている。

シグマ株式会社

金融商品仲介業者 東海財務局長(金仲)第152号

〒460-0002 愛知県名古屋市中区丸の内2-18-22 三博ビル8階